[100시대 신상품] '공모펀드 직상장'

2025-10-23

5월은 개인사업자들이 종합소득세를 내는 달이다. 가뜩이나 불경기에 세 부담이라도 덜고 싶은 마음이 굴뚝 같다. 절세 혜택이 주어지는 금융상품에 관심이 갈 수 밖에 없다. ‘므두셀라’라는 이름으로 100세 시대의 자산형성 및 관리 비법을 풍성하게 전해주고 있는 김동엽 미래에셋투자와연금센터 상무에게서 개인사업자들이 꼭 챙겨야 할 ‘절세’ 금융 상품들을 알아본다.

◇ 절세 상품일수록 만기가 길다는 점 알아야

절세 혜택이 클수록 대개 만기가 길다. 연금 상품이 대표적이다. 문제는 대부분의 사람들이 당장의 이익이나 수익을 원한다는 점이다. 하지만 100세 시대를 행복하게 나려면 노후 대비 저축이 매우 중요하다.

김동엽 상무는 개인사업자들이 절세와 노후 준비를 동시에 누릴 수 있는 금융상품으로 노란우산공제와 연금보험, 연금계좌를 제시한다. 다만, 가입 조건이나 수령 방식, 무엇보다 절세 혜택이 각기 다르기 때문에 꼼꼼히 살펴보고 자신에게 맞는 상품을 고를 것을 권했다.

◇ 과세 대상 소득 줄여주는 ‘노란우산공제’

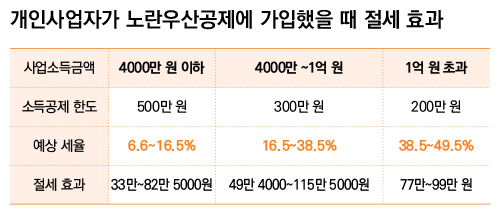

개인사업자가 노란우산공제에 가입해 매달 5만~100만 원까지 저축하면 저축 금액을 소득공제 받을 수 있다. 종합소득세에는 6.6∼49.5%의 누진세율이 적용되어 소득이 많을수록 세금을 더 많이 줄일 수 있는데, 노란우산공제는 가입자의 소득에 따라 소득공제 한도에 차등을 둔다는 점이 다르다. 사업소득이 4000만 원 이하면 최대 500만 원, 4000만 원~1억 원이면 최대 300만 원, 1억 원이 넘으면 최대 200만 원까지 소득공제가 가능하다.

한 해 사업소득이 4000만 원 이하인 개인사업자가 노란우산공제에 가입해 연간 500만 원을 저축했을 경우, 가입자의 소득세율이 최저세율 6.6%이면 33만 원을 절세할 수 있다. 16.5%이면 82만 5000원, 38.5%이면 115만 5000원 정도 세금을 줄일 수 있다. 노란우산공제 적립금은 압류나 양도, 담보 제공이 불가능하다. 가입자가 폐업 또는 사망 시 일시금으로 받을 수 있다. 10년 이상 납부했으면 60세 이후에 연금처럼 5년, 10년, 15년, 20년 분할 수령도 가능하다.

◇ 세액공제 받는 ‘연금계좌(연금저축·IRP)’

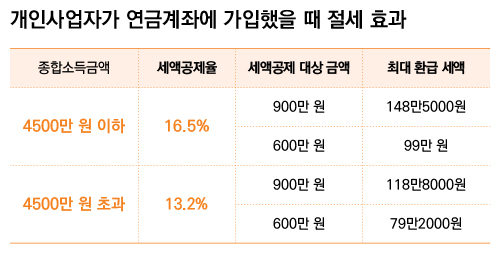

연금저축과 IRP에 가입해 노후 자금을 마련하려는 개인사업자들이 적지 않다. 노란우산공제는 저축 금액을 소득공제 받지만, 연금계좌 가입자는 세액공제를 받는다. 한 해 최대 900만 원까지 가능하다. 연금저축에만 가입하면 600만 원까지만 공제를 받게 된다. 세액공제율은 소득에 따라 다르다. 종합소득이 4500만 원보다 적으면 16.5%, 기준보다 소득이 많으면 13.2%가 적용된다.

김동엽 상무는 “세액공제 혜택을 받는 대신 적립금은 55세 이후 연금으로 수령해야 한다는 점에 유의해야 한다”고 말한다. 연금으로 수령시 상대적으로 낮은 세율의 연금소득세만 납부하면 된다. 세율은 3.3∼5.5%다. 다만, 55세 이전에 적립금을 중도 인출하거나 연금계좌를 해지할 경우엔 16.5%의 기타소득세를 네야 한다.

◇ 이자소득 비과세 혜택 큰 ‘연금보험’

개인연금 상품 가운데 보험회사가 판매하는 연금보험은 연금계좌처럼 저축 금액을 세액공제 해주지 않는다. 대신 이런 저축성보험에 가입해 일정 조건을 갖추면, 보험차익(보험회사에 납부한 보험료를 초과해 수령하는 보험금)에 대한 비과세 혜택을 받을 수 있다는 점이 매력적이다.

보험차익은 원래 이자소득으로 과세하지만 저축성보험의 만기 또는 중도 해지일까지 기간이 10년이 넘는 등 일정한 조건을 갖추면 비과세된다. 다만, 한도에 제한이 있어 일시납의 경우 1인당 1억 원까지다. 적립식 보험은 월 보험료가 150만 원 이하이고, 보험료 납입 기간이 5년 이상이어야 한다. 다만 보험 가입자 사망 시 연금을 수령하는 ‘종신형연금’은 납입 한도에 관계 없이 비과세 혜택이 주어진다.

조진래·이의현 기자 yhlee@viva2080.com

댓글

(0) 로그아웃